你有没有发现?唐山股票配资平台

每到经济风暴来临的前夜,总有人提前嗅到味道。

这一次——

特朗普在镜头前说,他预计美联储将在9月16日至17日的货币政策会议上宣布“大幅降息”,并称“现在降息时机完美”。

他站在返回华盛顿的飞机舷梯下,说得理直气壮。

镜头前的他,再次把压力给到了鲍威尔。

对,鲍威尔,美联储的掌舵人。

还记得前些日子吗?

特朗普一连几天火力全开,社交媒体上怼鲍威尔,直接开骂:“一场灾难。”

这不是第一次。

但这次的时点很敏感——

市场此刻满是迷雾。

美国8月失业率骤升到4.3%。

四年新高。

数据一出,连华尔街的激情都降了几分温度。

而总统的施压,让每个人都想问:

到底,美联储会不会顺水推舟?

一、独立性,还是紧急降温?

有人说,货币政策是“独立的”。

不该被政治操控。

白宫的经济顾问哈西特很严肃:“别受政治影响。”

可谈判桌上没有绝对独立。

你关注金融新闻吗?

推特上,大家都在调侃:“总统比市场还懂加息节奏。”

我想了想,的确如此。

一个办公室坐着的鲍威尔,外面是一个推特狂人的特朗普。

市场情绪烧得很快,预期也随时翻盘。

可公信力呢?

一边是就业数据恶化的压力。

一边是白宫的喊话。

再加上市场对降息的渴望。

这时,美联储的每一个决定、每一段表态,都会被放大解读。

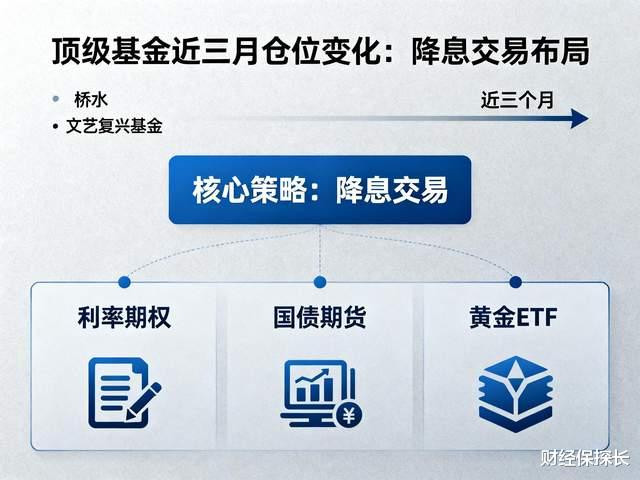

二、桥水、文艺复兴:聪明钱的游戏

这几个月,大机构都干了些什么?

你可能会觉得,市场波动,不外乎消息面而已。

但我最近看了桥水、文艺复兴这些顶级基金近三个月的仓位变化。

真的有种眼前豁然开朗的感觉。

他们早早动手,把“降息交易”安排上了。

核心是什么?

三大法宝:利率期权、国债期货、黄金ETF。

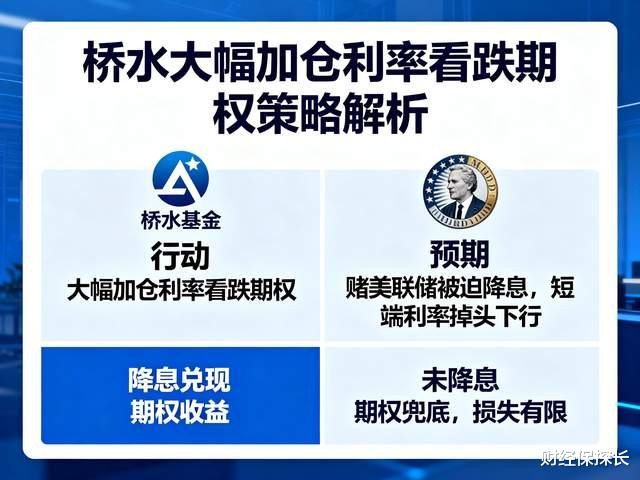

1.利率期权:顺势而为的保险单

先说利率期权,这是很多散户都不敢碰的“高阶”工具。说白了,它就是对未来利率走势的赌注。

想象一下,你有一把钥匙,不管门外发生什么,都能保证自己不会吃大亏。

上个月,桥水大幅加仓利率看跌期权。

什么意思?

赌的是——美联储会被迫降息、短端利率会掉头下行。

如果降息兑现,正好赚钱;若不降,有期权兜底,损失也有限。

这种布局,非常对冲。

像极了本能的自我保护。

聪明钱永远在消息前动手。

你会不会觉得难以模仿?

等等,后面有简单的方法,别急。

2.国债期货:坐享下跌红利

再说国债期货。

每当降息窗口来临,国债收益率容易“下沉”。

你买入国债,收益变“低”不香了。可期货市场却可以做多做空,嗅觉灵敏的大户根本不愁没机会。

我注意到,文艺复兴不止一次大幅加长10年期国债期货头寸,调仓超快。

他们赌的,不是长线慢慢等,而是短线跟踪,每一次政策边缘的风吹草动。

涨跌切换,立刻跟进。

这就是高手。

你是不是也想试试?

等等,马上教你更好上手的方法。

3.黄金ETF:“不信美元”信仰的避风港

说到黄金,大家都不陌生。

这轮降息预期一起来,不光桥水、文艺复兴,连许多私募都疯抢黄金ETF。

原因很简单:

美联储放水,钱变便宜,避险情绪高,黄金就会上涨

你还记得08年那一次吗?

金融危机里,黄金一路走高。

现在的行情,也未必不会重演。

而黄金ETF,门槛低,操作简单,买一份等飘红。

这对普通人来说,是最容易的选项。

不过,涨得快的东西,跌下来一样快。

三、散户可复制的三大策略:你,也能上场

你可能会说:这些基金操作,门槛太高。

我要怎么跟着搞钱?

放心,我用最简单的语言拆给你。

三大操作方法,“新手友好”:

1. 长短债组合:收益与风险的“平衡木”

什么意思?

简单来说,就是同时配置长期债券和短期债券。

美联储降息时,长期债券价格往往上涨快。

你可以加重配置长期国债ETF,比如美债20+年ETF(TLT一类)。

但短债(比如1-3年ETF SHY)也不能放弃,能帮你在债市扭头时做止损保护。

普通账户都能买到,动动手指下单即可。

风险点?

长期债券波动大、敏感高。

杠杆不要乱加,宁可收益少,也别一夜回到解放前。

2. 高股息防御股轮动:下行周期的主角

降息周期下,防御股与高股息股往往比成长股更抗跌。

大消费、高分红公用事业、医疗,都是选择。

这时候,你会发现,市场资金会大笔流向这些公司。

你可能以前觉得,是不是只能押注科技牛股?

这轮轮动,你会发现,有现金流、有分红的企业,才是保值王牌。

轮动操作怎么做?

每1个月或每个季度评估一轮,把表现最强、估值最低的防御板块随时替换进来。

记得,别贪恋单一股票,板块ETF是最省心的路。

3. 波动率指数期货对冲:“下跌保险单”

记住“VIX”这个指数。

美股波动率指数期货,是机构最常用的风险对冲利器。

你可能想,波动率不是神仙指标么?

其实,非常接地气。

当降息带来市场巨震时,波动率走高,做多VIX期货、相关ETF,可以高效对冲你的核心仓位。

尤其在行情临界点——这张保险,可能救你大命。

不过要明确:

大多数和VIX相关的ETF都有时间衰减和追踪误差,别做“常驻玩家”,短线博弈才是王道

四、杠杆风险与时机选择:最重要的一课

所有套利,都离不开“方向”和“时机”。

杠杆不是魔法棒,行情错了,杠杆是放大镜,不是调和剂。

对散户来说:控制仓位、警惕黑天鹅、分散配置,永远是核心法则。

至于什么时机最优?

没有人可以精准踩点。

但历史多次验证:风险偏好快速转变时,跟随趋势的人,一般能吃到大头。

行情顺时加码,波动剧增时学会收手——比死扛一次极限爆仓,幸福得多。

翻遍桥水、文艺复兴这些顶级基金的调仓轨迹,他们都在遵循几个铁律:

动作快,永远早于新闻

工具多,动态对冲防守

风控严,一有风吹草动就大规模调整

普通人呢?

不必迷信完全复制大师。

但你可以借鉴他们的思维:

看趋势,不赌单边

多工具,分散风险

等确定性出现再果断调整

这是你在市场里活下去的底气。

写在最后:经济政策的博弈,永远见证人性

这一年来,特朗普和美联储的博弈,把整个货币政策的底色都揭开了。

有权力的想要快,有责任的想要稳。

作为普通投资者,我们看似无力,更要学会择时、控仓、搞明白自己承受力的极限。

即使无法主宰大趋势,起码能在风暴来临前,把风险挡在门外。

选择站在哪一边,大可不必只看谁的嗓门大。

只要你足够清醒,永远有人偷偷搞钱,被你悄悄看见。

降息风暴,不会无声息地过去。

每一个体都可以在这场游戏中,找到自己的棋盘。

你准备好没有?唐山股票配资平台